自己破産とは、減収や失業といった収入面や介護や離婚といった生活面の変化により、借金を返済できなくなってしまった方が裁判所に申立てを行なうことで、一定の価値のある財産を清算して、債権者に配当する手続きです。その後、裁判所から免責決定されたら、残りの借金が免除され、借金がゼロになります。

一般的に言われる破産手続は、「破産」という手続きと、「免責」という手続きに分けられます。

破産手続は、財産を処分(換価=現金化)して債権者に配当する、という手続きです。それでも残ってしまった借金を免除してもらうのが、免責手続です。

つまり、自身の収入では返済を継続することができなくなり、処分しうる財産を処分しても、それでも払い切れない借金が残ってしまったら、それを免除してもらいます。この2つの手続きは、基本的にセットで行なわれるため、破産・免責手続を、単に「破産」と呼ぶことが一般的になっています。

自己破産をする場合、自己破産という言葉の響きから、ネガティブなイメージを持たれていることもあり、その後の生活において多くの不利益が生じると誤解されることがあります。

確かに、いくつかのデメリットもありますが、実際には、それほど生活に影響するものではありません。なにより、借金が無くなるという大きなメリットがあります。

以下で詳しく解説していきます。

裁判所で支払いが不可能であると認められ、借金の支払い義務が免除(免責許可)されると、税金等一部の借金(非免責債権)を除いてすべての借金を支払う必要がなくなります。

つまり、借金がゼロになるということです。当然、督促や取り立てもなくなります。借金が無くなることで、今後の生活の再建への道筋を考えることができ、借金の苦しみから解放され、人生をやり直すことができます。

裁判所で定める基準を超えない財産(99万円以下の現金や20万円以下の預貯金など)は手元に残すことができます。

また、洗濯機や冷蔵庫といった家財道具まで処分されてしまうと、たとえ借金が免除されても、その後の生活が成り立たなくなってしまうので、原則として処分の対象外となっています。

なお、自分名義以外の財産は処分の対象にはなりません。例えば、妻名義で所有している自動車や、被保険者が本人で母が契約名義人になっているような生命保険等は、処分の対象にはなりません。

自己破産は、他の債務整理(任意整理、個人再生)の2つの手続きと違い、支払義務を免除してもらう手続きです。ただし、支払義務を免除してもらう以上、まずはめぼしい財産があれば処分する必要があります。処分の対象となる財産のすべてをご紹介することは出来ませんので、よくご質問のある財産についてご紹介します。

信用情報に、5~10年、自己破産手続を取ったという記録が残り、その間は基本的に、クレジットカードを契約したり、新たな借入れはできなくなります。

官報とは、国が発行している新聞のようなもので、法律が制定された場合などに、それを公告するものですが、自己破産手続を取ると、官報に、手続内容や名前・住所などが掲載されます。

ただし、お勤め先が定期的に官報をチェックしているような会社でない限り、一般の方がこれを見ることはまず無いと言えます。 現実的に、これによって自己破産手続を取ったことが他の方に知れてしまうという可能性は低いと言えるでしょう。

破産手続をし、破産開始決定により、人の財産にかかわる資格(弁護士・公認会計士・生命保険募集人・宅地建物取引主任者・警備員など)について手続中は資格を使用した仕事ができなくなります。免責許可が確定すると資格制限は解除されます(復権)。

免責の対象外になる借金があることにも注意が必要です。税金や罰金、横領などを行なった場合の賠償金等は、免責されません。これを「非免責債権」といいます。

自己破産したら、人生の終わり…そんな思いをお持ちの方も多くいらっしゃると思います。「自己破産のよくある誤解」としてもいくつかご紹介しましたが、実際にはそんなことはありません。仕事、住まい、給与や年金など、自己破産後にどうなってしまうのか?という不安をお持ちの方のために、自己破産後の生活について弁護士が詳しく解説していきます。

自己破産後に気になること

一定の資格を使う仕事は、手続期間中に就業制限がかかる場合もありますが、免責確定後は復権します

いかがでしょうか。条件によっては上記が当てはまらない場合もありますので、気になる方は、より詳しい解説ページもご覧ください。

ご自身が自己破産できるかどうか、気になっている方もいらっしゃると思います。どういった場合に自己破産ができるのか、自己破産が出来ない場合はどんな場合か、免責手続きの注意点について説明いたします。

法律では、自己破産をするための条件は、『債務者が支払い不能にあるとき』とされています。生活状況や資産状況は人それぞれですので、借金がいくらだったら支払い不能という決まりはありません。つまり、借金が1000万円あったとしても、支払い不能でなければ自己破産は出来ませんし、無職などで収入がなく自身の資力では返済ができない場合は、借金が100万円だったとしても支払い不能ということになり、自己破産することは可能です。

借金を免除してもらう免責手続では、借金をしてしまった理由を問われることになります。例えば、収入が下がってしまって生活費が不足してしまったために借金が膨らんでしまった、という事情であれば、免責されやすいですが、ギャンブルが原因で作ってしまった借金、ということになると、免責されづらい、もしくは免責されない、といったこともあり得ます。このような事情を「免責不許可事由」といい、主に以下のようなものが挙げられます。

<主な免責不許可事由>

上記のような事情で作った借金は、免責“不許可”事由に当たりますが、絶対に免責されないとも言い切れません。

このような免責不許可事由があっても、真剣に手続きに取り組むのであれば、破産手続を管理する破産管財人の調査・判断の下「裁量免責」といって免責してくれています。

例えば、パチンコで借金を作ったという人も

のであれば免責してもらえるのが普通です。実際、免責が不許可になった案件は、財産を隠したり、裁判所への出頭期日を無断で欠席したりといった不誠実な場合がほとんどです。

しかし、免責許可がおりたとしても、税金などの免責されない借金もあります。詳しくは自己破産のメリット・デメリットをご覧ください。

パチンコなどのギャンブルで借金をしてしまった方は、免責にならないと思われていることが多いようです。過去に私が取り扱った事件で、ギャンブルで作った借金を理由として免責がされなかった事はありません。

本人が反省していること、今後ギャンブルを止める事など、真摯に手続きに取り組み、今後の経済的な更生を図る姿勢がみられれば、裁判所も免責を認めてくれます。

借金問題の解決方法には、自己破産だけではなく、任意整理や個人再生という方法があります。これらの方法をとる場合、月々の返済額を減らすことはできても、今後も返済を続けなくていけません。しかし、減額後の返済さえも難しい場合、借金を0にする自己破産という手続きをとることができます。自己破産は、生活を再建し借金問題を解決するための最後の手段です。

任意整理は、裁判手続きによらず、業者と交渉して、今後支払う利息をカットしてもらったり、月々の支払金額を減らしてもらったりする手続きです。自己破産は裁判所に申立てを行なって借金を免除してもらいますが、任意整理では裁判所に申立てを行ないません。任意整理は、あくまで貸金業者と個別に交渉を行っていくことで、解決を図っていく手続きです。

個人再生は、裁判所に申立てを行ない、借入れを圧縮(概ね5分の1)して、原則3年の分割で返済していく手続きです。自己破産のように借金が全額免除になるわけではありません。また、自己破産のように資格制限や、ギャンブルで作った借金は免責されない(免責不許可事由)などの制限もありません。また、自己破産と違って、車や住宅などの財産を残すことができる場合があります。

グレーゾーン金利で長期間借入れ返済を繰り返していた、まだ時効になっていないなど条件が揃えば、過払い金を取り戻すことができます。数社から借り入れをしているような場合、取り戻せた過払い金で他の借金の返済が出来たり、場合によっては、借金をゼロにしても、なおお金が手元に残っているというような場合があります。もちろん、過払い金が取り戻せても、それでも、返済できないような借金が残ってしまった場合は、自己破産をせざるを得ないということもあります。

それぞれの手続きの違い

| 自己破産 | 任意整理 | 個人再生 | |

|---|---|---|---|

| 借金はどうなる? | 全額免除されます。 | 基本は減額しません。返済計画を見直し、月々の負担を減らします。 | ケースにより異なりますが、5分1等に圧縮されます。 |

| 家はどうなる? | 自己所有の場合は、処分の対象になります。 | 処分する必要はありません。 | 住宅ローン特例が認められれば、家を残せます。 |

| その他の財産はどうなる? | 基本的には、処分する必要があります(ただし、裁判所で定める基準を超えない財産は手元に残すことができます)。 | 処分する必要はありません。 | 処分する必要はありません。ただし、返済額が大きくなる可能性があります。 |

| 手続きする債権者は? | 全社手続きする必要があります。 | 手続が必要な債権者だけ行ないます。 | 全社手続きする必要があります。 |

| どのような方が当てはまる? | ・現在の返済の継続が難しい方。 | ・現在の返済の継続が、ぎりぎりの方。 ・安定した収入がある方 |

・現在の返済の継続が難しい方。 ・安定した収入がある方。 |

自己破産の手続きは「少額管財手続」と「同時廃止手続」の2つに分かれます。同時廃止になるか管財事件になるかは、処分する財産があるかどうかよって決まります。

自己破産をする方に33万円以上の現金や価値が20万円以上の資産がある場合や免責不許可事由がある場合に、裁判所が破産管財人(通常は弁護士)を選任する手続きです。なお、破産管財人の費用については、申立人が負担することになります。

「同時廃止手続」とは、自己破産をする方に33万円以上の現金や価値が20万円以上の資産がない、かつ免責不許可事由がないことが明らかな場合、破産手続開始決定と同時に破産手続を廃止(終了)し、その後、免責手続だけを行うという簡単な手続きです。

自己破産手続き(同時廃止事件)の大まかな流れをご紹介します。

お電話、Webフォームにてご相談をお申込みいただき、事務員が状況などを伺い、手続きの説明をさせていただきます。その後、弁護士と面談した上で、受任となります。

債権者から取引履歴を回収し、お客様の借金額を確定します。同時に、お客様から、申立書作成に必要な書類をご提出いただき、申立書を作成します。

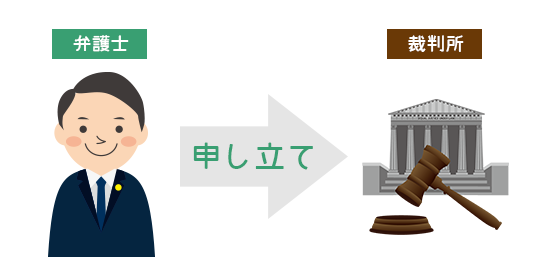

法律事務所ホームワンから裁判所に申立書を提出します。

当事務所の弁護士がお客様と一緒に裁判所へ出頭します。その後、裁判所から免責許可がおります。

東京地裁の場合

「少額管財事件」と「同時廃止事件」、それぞれの手続きの流れについて、弁護士が詳しくご説明しています。

法律事務所ホームワンの、自己破産にかかる費用は以下の通りとなっています。

| 着手金※1 | 個人破産申立て |

|

|---|---|---|

| 法人破産申立て | 60万円~ |

申立時費用を含みます。

東京地方裁判所以外の場合、1回ごとに出張旅費および日当がかかります。詳しくはお問い合わせください。

相談無料

ホームワンでは、自己破産に関するご相談は無料!まずはご相談ください。

安心の費用体系

ホームワンは、自己破産手続き(同時廃止)の費用を見直しました。

分割払い可

弁護士費用については、分割払いが可能です。

「破産手続をすると、裁判所に行かなくてはならないのでしょうか?」「生命保険は残せないのでしょうか?」「退職金はどういう扱いになりますか?」等、自己破産について、さまざまなご質問が寄せられます。借金をゼロにする手続きだからこそ、知りたいことも多岐にわたります。そんな自己破産に関する様々な質問に、ホームワンの弁護士がお答えしました。

自己破産を検討されている方で、弁護士か司法書士どちらに依頼するか迷われている方や、そもそも弁護士と司法書士に違いがあるのかわからないと思われている方もいるかもしれません。中には「弁護士に頼むと、費用が高そう」というイメージを持たれて、弁護士に相談しづらいと感じている方もいるかもしれません。

ここでは、そうした悩みや疑問に答えるために、自己破産手続きで、弁護士と司法書士どちらに依頼するかで、どのような違いがあるかを説明したいと思います。

債務整理、特に破産事件を数多く取り扱ってきた。これまでに破産申立を行なった件数は6000件以上。依頼人の利益を考えることを第一に、法律サービスをもっと身近なものにしていくことを目指す。東京弁護士会春秋会の一員として編集に携わった書籍に『実践 訴訟戦術-弁護士はみんな悩んでいる-』などがある。

お電話でご相談

0120-316-279

相談予約 平日 9:30-18:30自己破産のご相談や、借金問題にかかわることはなんでもご相談ください。